Icelandair Group hf. – verðmat 1.1.2025

Helstu forsendur

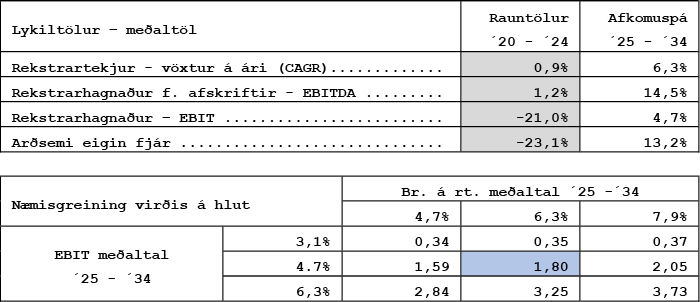

- Rekstrartekjur vaxa á ári um 7-8% árin 2025-2026 en vaxa síðan um 6% á ári frá og með 2027 og út spátíma.

- Rekstrarhagnaður, EBIT, nemur 2,5% á árinu 2025 en hækkar svo og verður 5% á árinu 2027 og út spátíma.

- Afskriftir rekstrarfjárm., leigueigna og óefnislegra eigna (án viðskiptavildar) nema 16% á ári á spátíma.

- Meðalfjármagnskostnaður lánsfjármagns nemur 6,5% á ári á spátíma, fjármögnun er að mestu í USD.

- Arðsemi bókfærðs eignarhluta í hlutdeildarfélögum nemur 12% á ári á spátíma.

- Tekjuskattur nemur 20% á ári á spátíma og er reiknaður af hagnaði að frádreginni afkomu af hlutdeildarfélögum.

- Fjárbinding í rekstrarfjármunum, leigueignum og óefnislegum eignum (án viðskiptavildar) fylgir tekjuvexti sem samsvarar að meðaltali 13,7% fjárfestingu í hlutfalli af rekstrartekjum á ári.

- Aðrar efnahagsstærðir eru afleidd stærð af öðrum liðum í rekstri og efnahag.

- Fyrirtækið byrjar að greiða 30% arð af heildarafkomu móðurfélags fyrra árs á árinu 2031 og út spátíma.

- Að teknu tilliti til framangreindrar arðgreiðslna fer eiginfjárhlutfall úr 16% í árslok 2024 í 28% í árslok 2034.

- Eilífðarvöxtur í lok spátíma er 5% sem samsvarar 2% raunvexti.

- Sjá aðrar almennar forsendur undir „Verðmat“.

- Miðað er við 10% arðsemiskröfu á eigið fé við núvirðingu á afkomuspá, 2025-2034.

Niðurstöður

- Að gefnum forsendum er virði á hlut 1,80 kr. miðað við 1.1.2025.

Hér fyrir neðan má nálgast afkomuspá og verðmat í heild.

Icelandair Group hf. – afkomuspá 2025-2034 og verðmat m.v. 1.1.2025 – birt 11.2.2025.